オプション取引の中でも比較的シンプルで人気のある戦略「カバードコール」。

保有資産に対してコールオプションを売ることで、プレミアム収入を得ながら一定の上昇も狙えるという点で、多くのトレーダーに活用されています。

しかしその一方で、「下落に弱い」「急騰で損失拡大」といった落とし穴もあります。

この記事では、カバードコールの基本からリスク管理、狙い目のタイミング、グリークス分析までを網羅的に解説。

オプション取引を始めたばかりの方にも、実践的な理解ができるようにまとめました。

カバードコールとは?

原資産(株やETF)を保有しながら、同時にコールオプションを売る戦略。

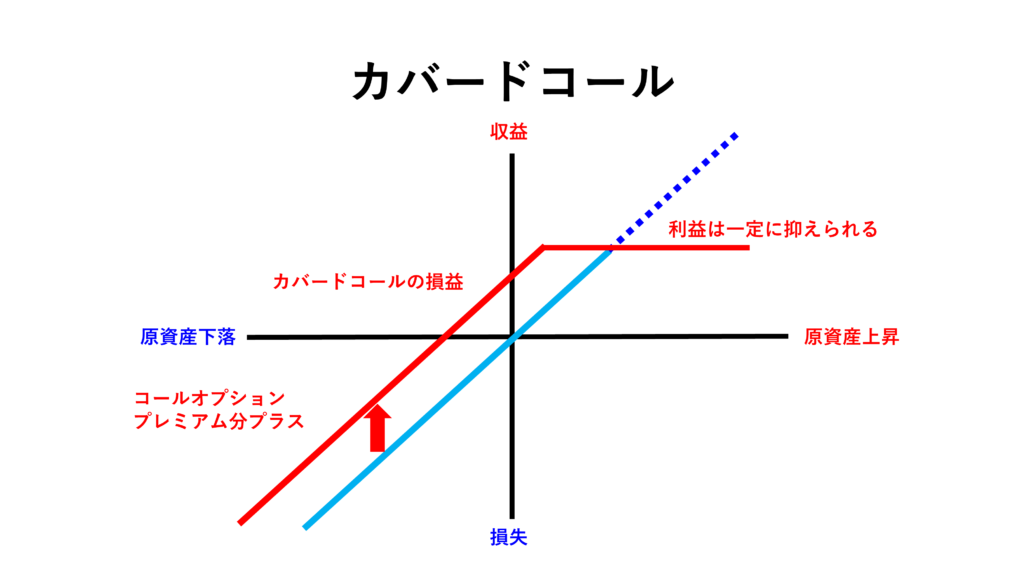

カバードコールは、原資産を保有しつつ、その資産のコールオプションを売る戦略です。これにより、資産の値上がり益を放棄する代わりに、オプションプレミアムを獲得できます。

コール売り価格を超えない水準で推移する場合に有効な戦略とされています。

どこかで上図のような説明を見たことがあるかもしれません。QYLDはカバードコール運用なので聞いたことがある方もいるかもしれません。

✅メリットとデメリットまとめ

| 項目 | 内容 |

|---|---|

| ✅ メリット | プレミアム収入が得られる(時間価値) 相場が横ばい〜小幅上昇なら有利 |

| ⚠️ デメリット | 大きな上昇では利益が限定される 下落時は原資産の損失+コール売りではカバー不可 |

グリークスでみるカバードコールの性質

| グリーク | 状態 | 説明 |

|---|---|---|

| Δ(デルタ) | 中性付近 | 原資産とコール売りが相殺気味 |

| γ(ガンマ) | ショート | 急変動に弱い |

| θ(セータ) | プラス | 時間の経過で利益になる |

| ν(ベガ) | ショート | ボラティリティ上昇に弱い |

“静かな相場”で機能するが、“急変動”には非常に弱い。

こちらがSBIのオプションHYPER先OPでシミュレートしたカバードコールになります。コール売りと先物で調整してデルタはフラットという設定です。水色の線が満期損益で白線が期中損益になります。グラフをよく見てみて下さい。。。。

✅実戦での損益構造と注意点

▸ 利益になるケース

- 原資産価格がコールの権利行使価格付近で推移

- IV(インプライド・ボラティリティ)が高い状態から低下

▸ 大きな損失リスク

- 相場が大きく下がる → 保有資産が値下がり、プレミアムでは補えない

- 相場が急騰 → コール売り損が大きくなる(利益取り逃し)

✅勝ちやすい“狙いどころ”とは?

- イベント直前:IV(ボラティリティ)が高くなりやすい

- リバウンド局面:コールのIVが剥げやすい

- ヨコヨコ or 緩やかな上昇相場:プレミアムが時間とともに利益化

📌 例:FOMC前に高IVで売って、発表後の平穏相場でIVが剥げるタイミングなど

✅実際の取引例(SBIオプションシミュレーターより)

SBI証券の「先OP HYPER」でカバードコールをシミュレートすると、以下のような特性が視覚的に確認できます:

- 白線:期中損益

- 水色線:満期損益

- ピークはコールの権利行使価格で、そこを超える or 下回ると損失が急拡大

❗“即死ポジション”にならないよう、IVとガンマに注意。

カバードコール戦略まとめ

| 要点 | 内容 |

|---|---|

| ✔️ 利点 | 時間経過とともに利益が出る(セータ) 横ばい相場で機能しやすい |

| ❗ 注意 | 急騰・急落で損失急拡大のリスク IVとガンマに要注意、放置厳禁 |

| 💡 実践 | IVが高いときに売り、IVが剥げるまでの短期で利益確定が鉄則 |